筆者は2021年3月からつみたてNISAで投資信託を始めており、毎月4万円×10か月で40万円の非課税枠を使い切りました。2022年からは毎月33,333円を積み立てる予定にしています。

私も始めたいんだけど、毎月いくら積み立てればいいの?

33,333円じゃないともったいない?

毎月いくら積み立てればいいかは、人によって違うよ。まずは生活防衛資金を確保して、余剰資金を投資に回すほうがいいと言われているんだ。

生活防衛資金?余剰資金??

今から解説していくよ。

はじめに~投資をする前に大切な心がけ2点

最近、Youtubeなどを中心に投資を勧める話題がさかんに取り上げられています。

特にコロナショック以降株価の急速な回復もあり資産を大きく伸ばした方が増えており、それに感化されてつみたてNISAで投資デビューする人は少なくありません。

私もそのうちの一人です・・・。

しかし、投資というものは銀行預金のように元本保証されているものではありません。投資したお金よりも減ってしまう(元本割れする)リスクがあります。

したがって、投資をする前に以下の2点を心がけておく必要があります。

- 投資をする前に生活防衛資金を確保すること

- 投資はあくまで余剰資金で行うこと

特に、つみたてNISAでは長期積立・分散投資による老後の資産形成などを目的としており、目先の短期的なお金を増やすことを目的とはしていません。

今の生活が苦しいのに「投資でひと儲けしてやろう」とか、「老後が心配だから」とか言って貯金を切り崩して投資に回すのは危険です。

投資はギャンブルではありませんし、老後よりも今の生活を心配してまずは生きていくための生活資金を確保しましょう。

それではこれから「生活防衛資金」と「余剰資金」について順に解説していきます。

生活防衛資金とは

投資をする際によく言われるのが、「投資をする前に生活防衛資金を確保しておきましょう」という言葉です。

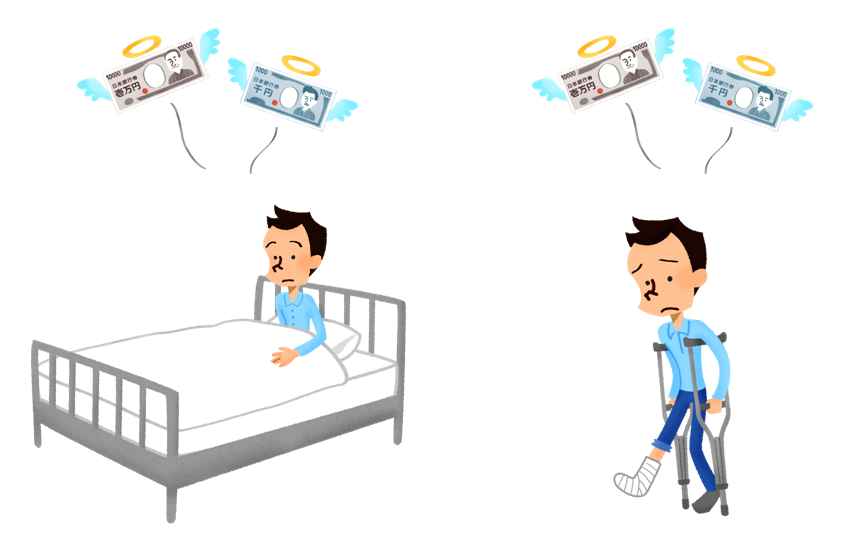

生活防衛資金とは、病気やケガ・災害などの不測の事態に備えるためのお金のことです。

例えば突然病気やケガをして長期間入院や自宅療養を行ったとします。

入院中や自宅療養中は当然働けないので仕事を休まなければなりませんが、その間給料は支払われないので収入が減り支出が増えます。

あるいは、ある日巨大台風に見舞われて自宅の屋根が一部剥がれてしまい、飛来物によって窓ガラスが割れてしまった場合、屋根や窓ガラスの補修費用が必要となります。

私は保険に入ってるから大丈夫よ!

でも保険金が下りるまでには時間がかかるから、いったんは多額のお金を支払う必要があるよ。

以上の例のように、急にたくさんのお金が必要になる場合に備えて用意しておくお金が生活防衛資金なのです。

生活防衛資金はいくら必要なのか?

それでは、生活防衛資金はどのくらいあればよいのでしょうか。

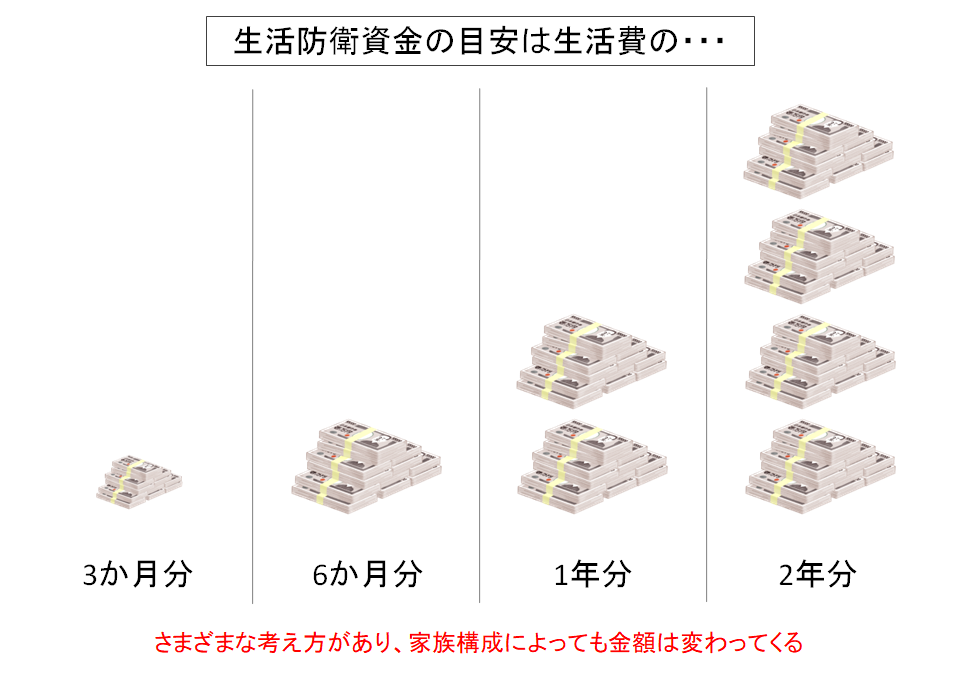

調べてみると、生活防衛資金の目安として生活費の3か月あれば十分という意見もあれば、2年程度は必要という考え方もあり、さまざまです。

家族構成やお金に対する考え方によっても必要な生活防衛資金は変わってくるので、一概に「生活防衛資金はこれだけあれば大丈夫!」と言えるものではありません。

ただ個人的には、不測の事態が生じた時にお金がたくさん残っている方が安心感が得られやすいと思います。

「もしもに備えてお金をたくさん残しておかないと不安だなあ」

と感じるのであれば生活費2年分の生活防衛資金を確保しましょう。

「少しあれば十分、何とかなるでしょ」

と思うのであればそれでも生活費3か月分の生活防衛資金を確保しましょう。

以上のように、不測の事態に対するリスク許容度に応じて生活防衛資金の必要な金額を決めると良いと思います。

次に、家族構成別の1か月間の生活費を見てみましょう。

家族構成別の生活費(消費支出)一覧

総務省統計局が公開している2019年全国家計構造調査の家計収支に関する結果から、家族構成別に生活費の月平均額をお示しします。

| 家族構成 | 平均の生活費(月額) |

| 単身 | 約16万円 |

| 夫婦のみ (夫が30代、勤労者世帯) | 約26.7万円 |

| 夫婦と子ども2人 (長子が未就学児、勤労者世帯) | 約25.7万円 |

| 夫婦と子ども2人 (長子が小・中学生、勤労者世帯) | 約28.2万円 |

| 夫婦と子ども2人 (長子が大学生、勤労者世帯) | 約41.4万円 |

| 夫婦のみ (世帯主が65-74歳、有業者のいる世帯) | 約27万円 |

| 夫婦のみ (世帯主が65歳以上、有業者のいない世帯) | 約23.5万円 |

子どもが大きくなるほど生活費がかかるということがよくわかりますね。

家族構成別の生活防衛資金の目安

家族構成別の生活費から、生活防衛資金の目安を算出します。

単身・一人暮らしの場合

総務省統計局によると、2019年の単身世帯における消費支出の月平均額(生活費)は約16万円でした。

よって、単身・一人暮らしの場合の生活防衛資金の目安は約50万円(3か月分)~380万円(2年分)となります。

単身であれば扶養者などがいないので多くて95万円(6カ月分)程度で十分とする意見もあります。

夫婦のみの場合

総務省統計局によると、2019年の夫婦のみの世帯における消費支出の月平均額(生活費)は、「世帯主が65歳以上で有業者のいない世帯」の約23.5万円~「世帯主が65-74歳で有業者のいる世帯」の約27万円でした。

夫婦二人暮らしの生活費を約27万円とすると、夫婦二人暮らしの場合の生活防衛資金の目安は約80万円(3か月分)~650万円(2年分)となります。

夫婦と子ども二人がいる場合

総務省統計局によると、2019年の夫婦と子ども二人の世帯における消費支出の月平均額(生活費)は、「長子が未就学児、勤労者世帯」の約25.7万円~「長子が大学生、勤労者世帯」の約41.4万円とかなり幅がありました。ざっくりとですが、

- 子どもが中学生までの場合の生活防衛資金の目安は約85万円(3か月分)~670万円(2年分)

- 子どもが大学生の場合の生活防衛資金の目安は約120万円(3か月分)~960万円(2年分)

となります。

子どもが大きくなるほど教育費などが大きくかかることから、生活防衛資金にも余裕を持たせたいところです。

参考:わが家の場合の生活防衛資金は?

わが家は共働き夫婦で小学生一人と未就学児一人の合計4人家族です。

2020年の生活費の月額平均は約50万円だったので、生活防衛資金は150万円(3か月分)~1,200万円(2年分)必要ということになります。

ちょっと!平均より多すぎるんじゃないの?

確かに夫婦と子供二人(長子が小・中学生)の生活費の月平均は28.2万円なので、大幅に上回っているね。けっこうたくさん習い事してるのでお金がかかるのです・・・。

子どもがいると教育費など何かとお金が必要となるので、不測の事態の際にもより多くの資金を必要とする可能性が高いです。したがって最低でも生活費の1年分である600万円は確保しておくべきであると考えました。

実際は2年分の生活防衛資金を確保の上で投資を行っています。

わが家は世の中の平均よりもかなり多くの生活費がかかっていることが判明してしまいましたが、大事なことはこのように自身の家庭の生活費を知っておくことです。生活費を知らずして投資するのは危険と言えるでしょう。

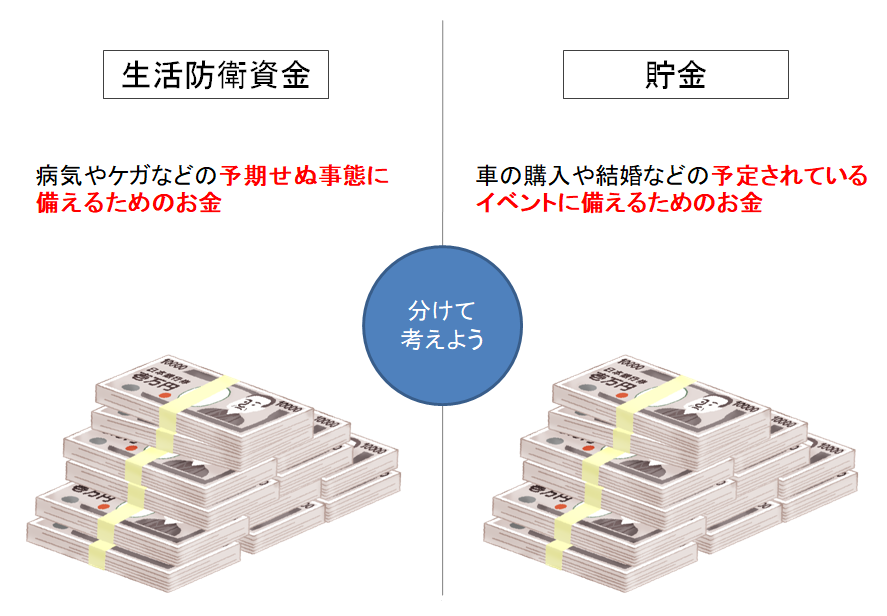

生活防衛資金と貯金は違うの?

ここまでお読みの皆さんは、「結局貯金を切り崩して不測の事態を乗り切るんだから、貯金しておけばいいんでしょ?」と思われるかもしれません。

しかし貯金とは車の購入や結婚・出産などの予定されているライフイベントのために用意するお金であり、生活費の一部です。

生活防衛資金とは予定されていない、つまり予期せぬイベントに対して備えるお金なので貯金とは目的が異なります。

よって生活防衛資金は貯金とは別に用意し、定期預金にするなどして普段は手を付けないようにしておきましょう。

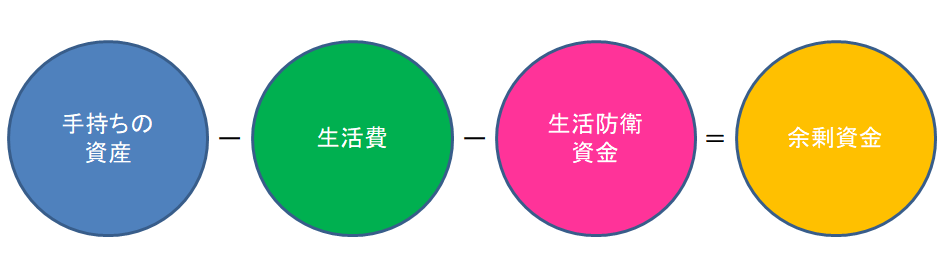

余剰資金とは

はじめに~投資をする前に大切な心がけ2点の項目で2点目に「投資はあくまで余剰資金(余裕資金)で行うこと」を挙げましたが、そもそも余剰資金とは何なのでしょうか?

余剰資金とは

手持ちの資産のうち、生活費や非常時に備えて残しておくお金(=生活防衛資金)を差し引いた資金で、当面使う予定がないお金=「無くても今の生活に困ることがない・多少減っても生活に支障が出ないお金」のことです。

余剰資金は文字通り「余ったお金」であり、そのお金を投資に回すようにしましょう。

余剰資金を確保するまで投資は待つべき?

では、余剰資金が確保できるまで投資はやるべきではないのでしょうか?

最低限、生活費が確保できて貯金できるようになるまでは投資をするべきではないと考えますが、生活防衛資金については短期間で計画的に準備できる見込みがあるならば、少額を毎月投資に回すのはアリだと思います。

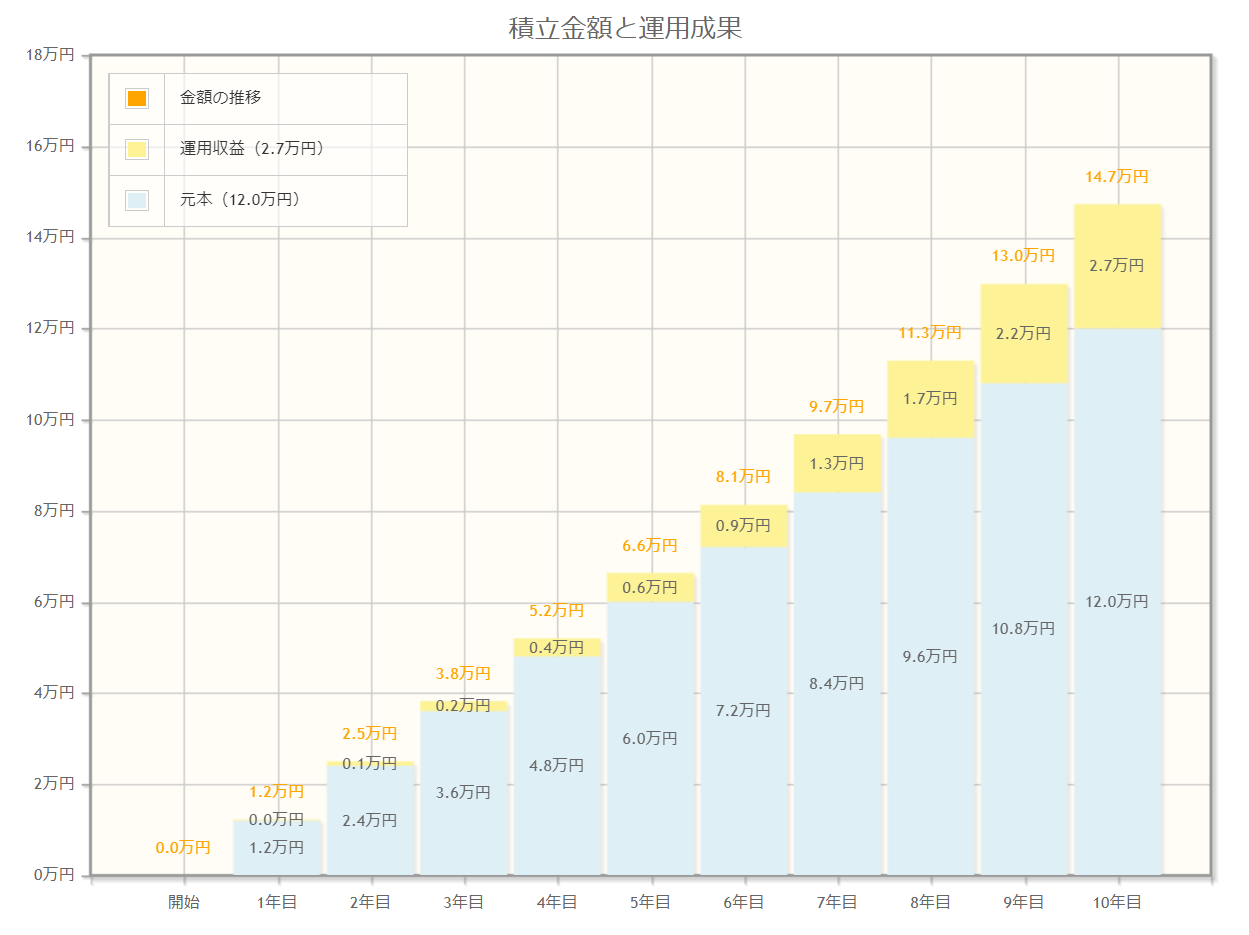

なぜならば、少額であっても長期間積み立てるほど複利効果でより多く資産が増えるからです。

例A:毎月1,000円を想定利回り4%で10年間運用

例えば毎月1,000円を想定利回り4%で10年間運用したとすると、元本12万円に対して運用収益2.7万円となり、資産は14.7万円となります。

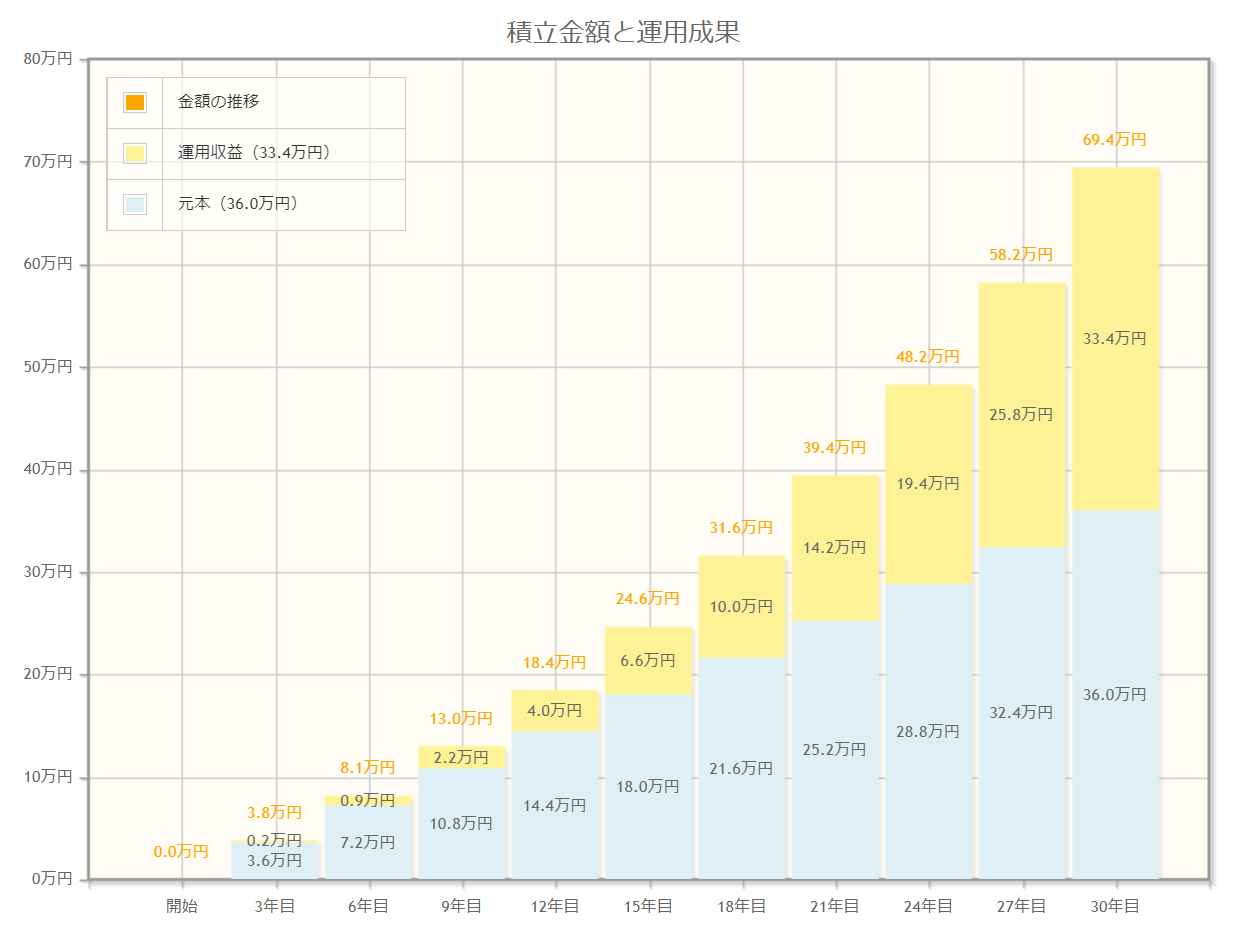

例B:毎月1,000円を想定利回り4%で30年間運用

一方、毎月1,000円を想定利回り4%で30年間運用したとすると、元本36万円に対して運用収益33.4万円となり、資産は69.4万円となります。

毎月1,000円の投資でも、10年間より30年間積み立てるという時間を味方につければ資産は大きく増えるのです。

投資にはリスクがつきもので元本割れする可能性だってあるでしょ?

確かにそうだね。でも次のグラフを見て欲しいんだ。

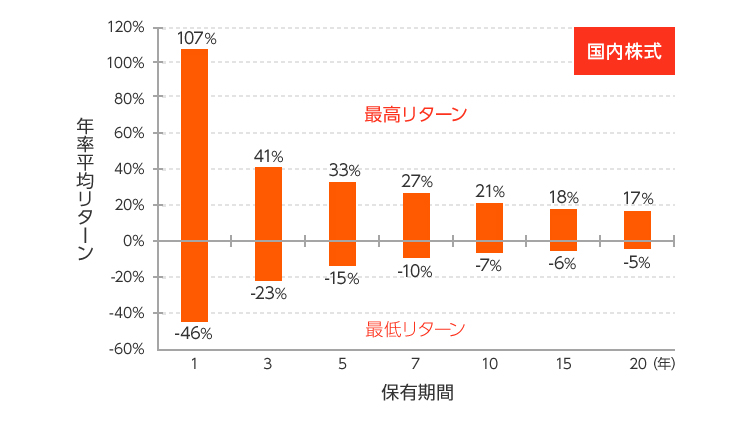

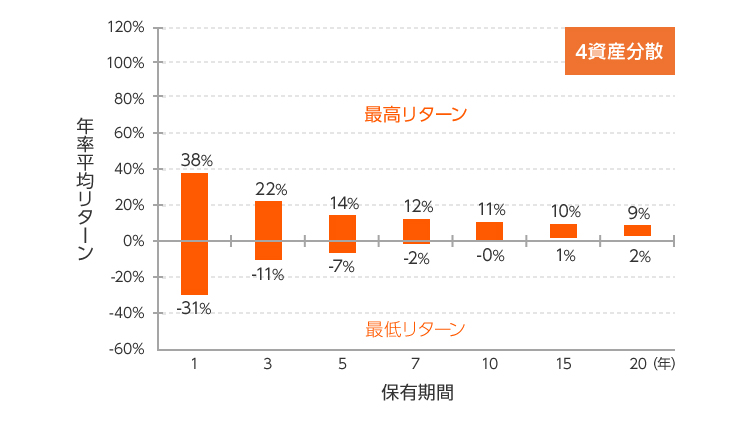

以下に示すのは、1970年1月から2015年6月まで国内株式のみに投資した場合と、国内株式・海外株式・国内債券・海外債券へ4等分して投資した場合の保有期間別の年率平均リターンを表したグラフです。

国内株式のみに投資

国内株式・海外株式・国内債券・海外債券へ4等分して投資

国内株式より海外株式や債券へ分散投資した方が損失が少ないし、保有期間が短いと元本割れする可能性もあるけれど15年以上運用すればプラスになっているわね!

長期分散投資すれば元本割れするリスクが少なくなるということがよくわかるね。

以上から、時間という最大の武器を味方につけて月額1,000円からでもいいので早い段階から投資を始めるのはアリだと思います。

あくまで過去のデータに基づくものであり、未来も同様とは限りません。少額でも投資を行う場合はリスク・ベネフィットを十分ご理解のうえでお願いします。

余剰資金を生み出すためにやるべきこと

投資は元本割れするリスクがあるため余剰資金で行うことが望ましいですが、余剰資金をうみだすためには「収入を増やす」「支出を減らす」必要があります。

収入を増やす方法は短期的には難しい

収入を増やす方法として、

- 本業を頑張って給与をアップさせる

- 給与の良いところへ転職する

- 副業する

などが挙げられますが、なかなかすぐに実行できるものではありません。

支出を減らす方法は取り組みやすい

支出を減らす方法として、

- 食費を節約する

- 固定費を見直す(生命保険料、自動車保険、家賃、通信費など)

- 節税する(医療費控除、住宅ローン減税など)

などが挙げられますが、食費を節約するのは限度がありますし不健康になる場合もあり、第一楽しくありません。いちばん手っ取り早くて効果が大きいのが固定費の見直しです。

例えば、

- 民間医療保険をやめて公的医療保険のみにする。

- 自動車保険はネット通販型にする。あるいは車そのものを手放す。

- スマホを格安SIMに乗り換える。

- ほとんど利用していないサブスク(※)をやめる。

※ サブスクとはサブスクリプションの略で、アマゾンプライムのような定額利用サービスのことです。

これだけでも年間数万円の削減が見込まれます。

そして浮いたお金で生活防衛資金を貯めつつ、少額から投資を始めてみてはいかがでしょうか。

まとめ ー 生活防衛資金を確保してから余剰資金で投資しよう

最後にまとめです。

投資を始める前の心がけ

- 生活防衛資金を確保する

- 投資は余剰資金で行う

生活防衛資金について

- 病気やケガ・災害などの不測の事態に備えるためのお金

- 車の購入や結婚など予定されているイベントに備えるための貯金とは異なり、別に用意する必要がある

- 生活防衛資金の目安は生活費の3か月~2年分

余剰資金について

- 手持ちの資産のうち、生活費と生活防衛資金を差し引いた資金

- 投資は生活防衛資金を確保してから行うのがベストだが、生活防衛資金を貯めつつ少額から長期分散投資することでリスクは減らせる

- 余剰資金を生み出すために最も手っ取り早いのは固定費の見直し・削減

投資にはリスクがつきものですが、怖がってばかりいても資産はなかなか増えません。

それどころかインフレによる資産減少のリスク=投資をしないことによるリスクもあります。例えばつみたてNISAを利用して少額から長期分散投資することでリスクを減らすことができます。

つみたてNISAについては長期分散投資に最適なオススメの銘柄(商品)を紹介していますので、ぜひご覧ください。

-

【初心者向け】つみたてNISAのおすすめ商品

続きを見る